企业内训|智能驾驶技术革新与市场战略纵深—某外资车企

6月中旬福州,TsingtaoAI智能驾驶专家团队为某外资车企交付《智能驾驶技术革新与市场战略纵深》前沿内训课程,本课程深度剖析2025年智能驾驶产业变革核心:解析特斯拉FSD V12、华为ADS 3.0及小鹏无图XNGP三大技术路径的底层逻辑与量产差异,揭示端到端大模型对传统模块化架构的颠覆性冲击(研发人力结构重构+长尾场景处理效率跃升)。基于工信部最新数据,拆解中国L2+渗透率突破50%背后的"平权战争"——激光雷达成本降至200美元、地平线J6P芯片实现560TOPS算力国产替代,驱动比亚迪海鸥等10万级车型标配城区NOA。

结合2024年车企盈利分化(仅比亚迪/理想/赛力斯盈利)与L3政策试点进展,预判供应链洗牌关键点。直击Corner case处理瓶颈、UN-R157法规责任划分冲突、以及车路协同与高精地图路权争议三大产业级挑战。课程贯穿特斯拉/华为/小鹏等头部企业实战案例,助力从业者穿透技术迷雾,把脉产业终局。

在授课前,对32位受训学员进行了问卷调研。调研显示,该外资车企学员对智能驾驶技术认知存在显著断层:超70%为"完全新手",技术理解集中于BEV、端到端架构等基础概念,对占用网络、无图化技术等前沿方向认知薄弱。技术瓶颈聚焦感知精度(异形障碍物识别)、数据闭环能力与规控拟人化三大痛点,市场关注点高度重合L3级法规落地(89%)、纯视觉VS多传感器技术路线之争(75%)及城市NOA商业化进程。值得注意的是,63%学员将"安全性(AEB/避障)"列为核心决策因素,远超成本考量,折射出外资车企对技术可靠性的严苛要求。培训诉求呈现"T型知识结构"特征:既要求BEV原理、竞品方案对比等技术纵深,又需覆盖法规演进、成本模型等产业横向认知,反映传统车企转型中对"技术-商业"复合能力的迫切需求。

-

掌握当前智能驾驶技术核心路径及行业动态;

-

理解主流新能源品牌技术方案及市场竞争格局;

-

提升对智能驾驶供应链、技术标准及法规的认知;

第一部分:智能驾驶技术发展概述

1.1 智能驾驶重构汽车产业价值分布(研发投入占比变化)

1.2技术路线选择的蝴蝶效应(特斯拉坚持视觉路线带来的连锁反应)

-

主流智驾技术方案发展趋势;

-

特斯拉坚持视觉路线带来的连锁反应;

-

端到端大模型对研发人员结构的冲击

第二部分:全球及中国智能驾驶市场格局

2.1 全球市场动态:

-

渗透率分析:2024年L2+全球渗透率14%,2025年预计30%;

-

区域竞争:美国(特斯拉FSD、Waymo)、欧洲(奔驰、Stellantis)与中国(华为、百度、小鹏)的技术路线差异;

-

政策驱动:中美Robotaxi法规进展及L3责任划分。

第三部分:中国市场深度解析

3.1 国内市场动态剖析:

-

市场规模:2025年智能驾驶市场规模预计突破3000亿元,年复合增长率进一步提升;

-

技术梯队:

-

-

第一梯队:华为ADS 3.0(端到端全场景)、百度Apollo(Robotaxi商业化);

-

第二梯队:小鹏XNGP(无图方案)、蔚来NOP+(高精地图依赖);

-

新兴势力:小米Xiaomi Pilot、极氪浩瀚智驾的L3量产计划;

-

-

政策支持:首批L3准入试点资质(比亚迪、蔚来等9家获批)。

3.2 竞争格局与车企生存现状

-

盈利分化:2024年仅比亚迪、赛力斯、理想实现盈利,亏损企业加速淘汰(威马、高合案例);

-

自主品牌崛起:市占率的增长,日系份额持续下滑;

第一部分:智能驾驶技术关键技术路径

1.1 关键技术方向

-

感知技术:视觉方案(特斯拉FSD) vs. 激光雷达(华为ADS、小鹏XNGP)的优劣势;

-

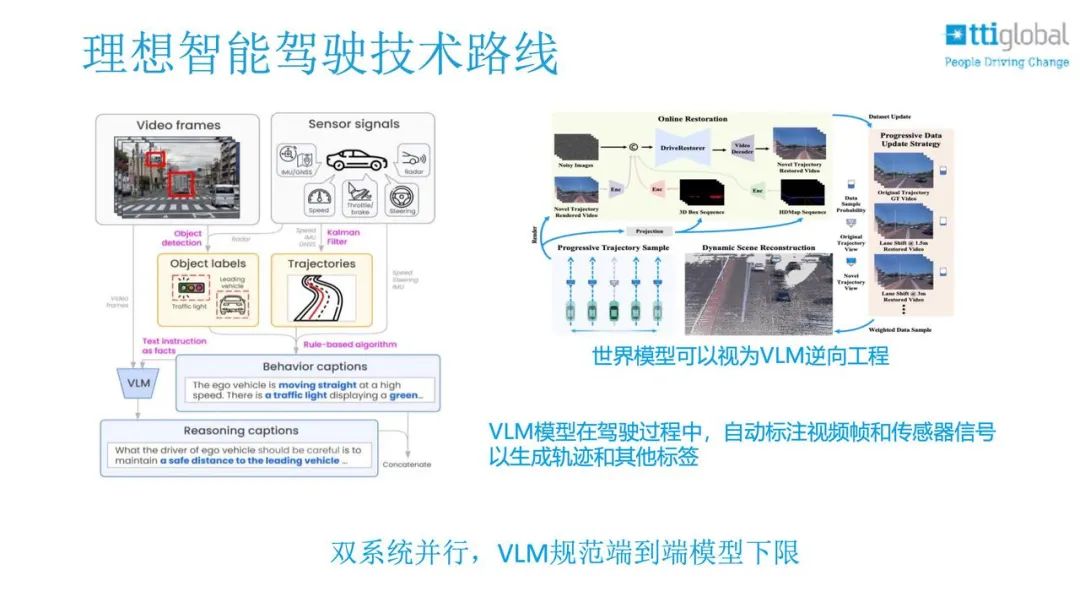

决策与控制:端到端大模型(华为、百度Apollo)与传统规则算法的融合趋势;

-

算力与芯片:英伟达Orin、地平线征程系列、华为MDC平台的性能参数对比;

-

数据闭环:影子模式、众包地图更新与OTA能力(特斯拉、小鹏案例)。

1.2 技术瓶颈与突破方向

-

长尾场景处理(如无保护左转、施工路段);

-

算力需求与能耗平衡(端到端模型压缩技术);

-

车路协同(V2X)与高精地图依赖性的争议。

第二部分:主流新能源品牌技术方案拆解

2.1 技术方案分类与核心差异

-

视觉优先派:特斯拉FSD Beta(纯视觉+Occupancy Network);

-

多传感器融合派:华为ADS 3.0(激光雷达+BEV+Transformer);

-

高精地图依赖派:蔚来NOP+;

-

无图方案新势力:小鹏XNGP。

2.2 典型车型技术参数对比

-

特斯拉Model 3:HW4.0芯片算力(72TOPS)、FSD Beta V12端到端能力;

-

华为问界M9:192线激光雷达、GOD网络2.0(通用障碍物识别);

-

小鹏G9:XNGP 4.0(无图城区导航)、508TOPS双Orin-X芯片;

2.3 技术路径对供应链的影响

-

传感器:激光雷达(速腾聚创、禾赛) vs. 摄像头(索尼、豪威);

-

芯片:英伟达(Orin-X) vs. 国产替代(地平线征程5、黑芝麻A1000);

-

软件生态:开源框架(Autoware) vs. 自研OS(华为HarmonyOS、小鹏XOS)

第三部分:智能驾驶技术落地挑战

3.1 法规与标准

-

国内法规:L3责任划分(驾驶员接管义务)、数据安全法(车内数据出境限制);

-

国际标准:UN-R157(L3车辆型式认证)与中国国标的差异;

3.2 技术可靠性验证

-

测试场景库:中国标准场景库;

-

仿真测试:CARLA、Prescan工具链的应用案例;

-

道路实测:某测试车队规模与数据积累现状。

3.3 成本与规模化矛盾

-

硬件成本:激光雷达单价成本下降;

-

软件成本:算法开发投入占比。

第四部分:供应链协同与品控管理

4.1 智能驾驶供应链全景

-

Tier1供应商:博世(域控制器)、大陆(毫米波雷达);

-

新兴Tier2:黑芝麻(芯片)、Momenta(算法方案);

-

国产替代机会:地平线(算力平台)、禾赛(激光雷达)。

4.2 品控关键节点

-

传感器标定:多传感器时空同步精度;

-

软件版本管理:A/B分区OTA升级的可靠性验证;

-

硬件冗余设计:双MCU、双电源的失效防护策略。

4.3 采购策略优化

-

成本与性能平衡:国产芯片替代可行性分析(地平线 vs. Mobileye);

-

供应商风险管控:多源供应商策略(激光雷达备选禾赛、速腾聚创)。

资质专长: 智能驾驶系统架构设计;多传感器融合算法;算法研发与量产落地;国际化项目支持;500强研发工程师、高级顾问。

在智能驾驶领域拥有十多年丰富经验,在世界Top100强企业的智能驾驶部门担任智能驾驶算法专家,负责基于多传感器融合的环境构建算法的总体框架设计及性能优化。在智驾算法研发与量产落地方面有着卓越的成就,主导研发的感知融合算法已在国内外多个主机厂的核心车型中实现量产,性能表现处于行业领先水平。具有国际化项目支持的经验,曾在公司欧洲研发中心支持全球智能驾驶量产项目,成功推动项目进展。他长期与多家车企保持培训咨询合作,包含一汽、保时捷、阿维塔等。专业背景和实践经验使他在智能座舱培训领域备受推崇。不仅注重理论知识的传授,更强调实际操作和体验的重要性。能够结合自己在智能驾驶领域的丰富经验,为学员提供从理论到实践的全方位指导。擅长将复杂的技术概念转化为易于理解的语言,使学员能够快速掌握智能座舱的设计和应用。课程设计注重互动性和实用性,通过案例分析、模拟操作和现场演示等多种教学方法,确保学员能够在实际工作中灵活运用所学知识。教学风格亲切而富有启发性,能够激发学员的学习兴趣和创新思维,帮助他们在智能座舱领域取得更大的成就。

原阿里巴巴集团达摩院自动驾驶算法专家,现任杭州图灵云智科技有限公司董事长兼CEO。

自动驾驶感知算法,规划和控制算法开发等有11年经验,对AI机器学习,深度学习,NLP,LLM大模型,端到端多模态具身智能大模型等有丰富的开发经验。

对整个自动驾驶从硬件传感器,感知规划控制算法,云端+端到端联合部署等全栈技术有丰富的经验。

研发项目有:阿里达摩院无人驾驶物流车,三一无人驾驶挖土车,申昊科技轨道交通智能综合巡检车算法开发等。发表相关核心技术专利6项。

TsingtaoAI(北京霆涛商业智能技术有限公司)企业内训业务线专注于提供LLM、具身智能、AIGC、智算和数据科学领域的企业内训服务,通过深入业务场景的案例实战和项目式培训,帮助企业应对AI转型中的技术挑战。其培训内容涵盖AI大模型开发、Prompt工程、数据分析与模型优化等最新前沿技术,并结合实际应用场景,如智能制造、医药健康、金融科技和智能驾驶等。通过案例式学习和PBL项目训练,TsingtaoAI能够精准满足企业技术团队的学习需求,提升员工的业务能力和实战水平,实现AI技术的高效落地,为企业创新和生产力提升提供强有力的支持。

同时,TsingtaoAI公司并不是一家单纯的培训机构,我们同样是一家AI产品开发公司,公司核心团队主要也都是由技术和产品人才构成,公司团队大部分成员在大模型时代之前就在从事AI产品相关的工作。公司在过去一年里,为10余家客户开发了AI相关的产品,涵盖医疗、教育、智能制造、人力资源等领域。相信我们在AI产品开发和客户服务的过程所形成的认知和方法论,能对贵司的需求有更深更细的洞察和理解,也能提供更深入业务肌理的“AI能力获得”。